中国锂电池回收发展现状及国内外对比未来发展趋势分析

电池可分为一次性干电池,二次电池和其他电池如太阳能电池等。由于回收处理成本、处理技术、回收渠道的不同,各类电池的回收状况存在差异,根据调查数据显示,废镍氢电池、废锂电池、废铅酸电池回收率分别为5%、45%、99%。

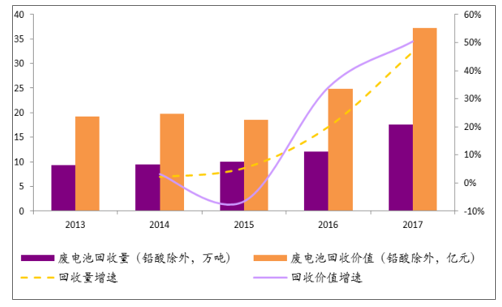

2013-2017年废电池回收量与回收价值

数据来源:公开资料整理

一、锂电池回收

从产业结构看,中国锂电池产业规模居全球首位,占比40%,随后是韩国、日本,分别占据30%、28%的市场份额。

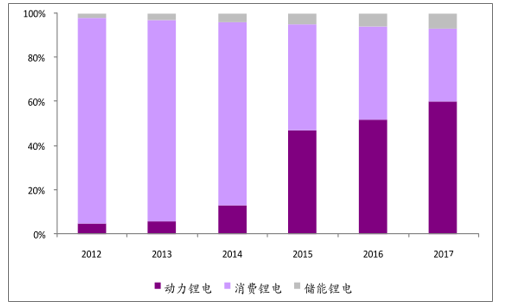

从产量看,动力锂电成锂电池产量增长主要拉动力。锂电池按应用领域分,可分为:动力锂电、消费锂电、储能锂电。按数量计,2017年中国锂电池产量111.1亿只,增速达到32%。动力锂电高速增长,储能锂电前景可期,消费锂电增速减缓,各类别锂电增速差异源于下游应用产品产量增速差异。

2012-2017年动力锂电占比超过消费锂电

数据来源:公开资料整理

锂电原材料依赖进口,回收材料成重要替代品。

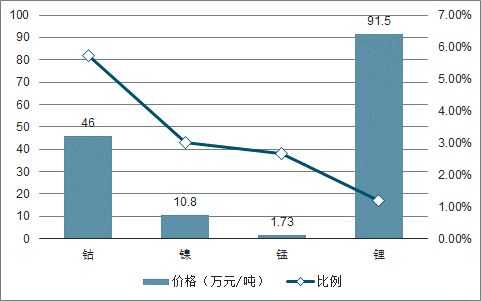

锂离子电池主要依靠锂离子在正极和负极之间移动工作,主要由正极材料、负极材料、隔膜、电解液组成。生产锂电池正极所需的重要原材料有锂、钴等金属。

锂(Li),银白色,是密度最小的金属。用于原子反应堆、制轻合金及电池等。由于锂的电荷密度大且具有稳定的氦型双电子层,容易极化其他的分子或离子而本身却不容易受到极化。

全球锂资源主要分为盐湖型、硬岩型以及地下卤水型三种类型,我国盐湖型锂资源约占80.54%。导致中国锂资源提取难度大的因素有两方面,一方面,镁锂比大于20的盐湖难以提取锂元素,中国许多盐湖超过了这一标准。另一方面,中国盐湖主要分布青藏高原地区,施工难度较大,且还需要考虑到高原生态环境的维护。

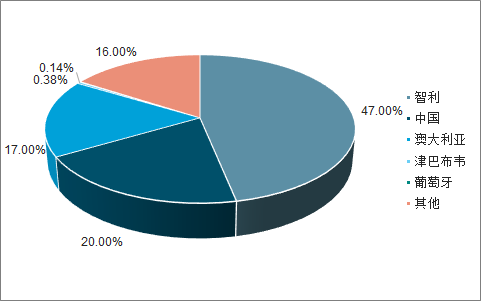

全球锂储量分布

数据来源:公开资料整理

2017年进口量3万吨,同比增长40.66%。碳酸锂主要应用于陶瓷、玻璃、锂电池等行业,分为电池级和工业级碳酸锂,电池级碳酸锂纯度更高,工艺更复杂。从供应看,目前国内产品多为工业级碳酸锂。从需求看,国内对工业级碳酸锂需求较为稳定,而新能源汽车的推广使得对电池级碳酸锂的需求持续上涨,这又进一步导致动力锂电生产企业对进口碳酸锂的依赖。

钴(Co),银白色铁磁性金属,在地壳中的平均含量为0.001%(质量),是少数磁化一次就能保持磁性的金属之一,也是生产耐热合金、硬质合金、防腐合金、磁性合金和各种钴盐的重要原料。

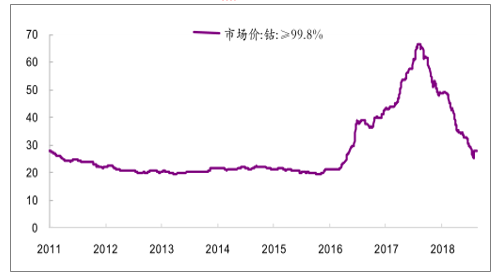

由于能量密度等方面的优势,三元电池成为锂电未来的重要发展方向,从而带动上游原材料需求,钴资源变得炙手可热。由于钴大量依赖进口,国内钴价与国际钴价息息相关,全球供需短缺使得2017年钴国内价格翻番。虽然由于下游新能源汽车补贴政策调整,炒作资金退场等原因钴价下跌,但钴在地壳中的含量仅有锂的六分之一,供给的短缺致使钴价下跌态势不可持续。钴会成为扰动锂电池成本下行的制约因素,加强废弃锂电池中钴的再生利用是降低锂电成本的重要途径。

2011-2018年钴价格趋势

数据来源:公开资料整理

按用途划分,新能源汽车用动力锂电、电动自行车用动力锂电、消费锂电的需求量及报废量。

到2020年,预计三类锂电总需求量175Gwh,其中新能源汽车147Gwh,消费锂电24Gwh,电动自行车4.39Gwh。到2020年,预计三类锂电总报废量42万吨,其中新能源汽车21万吨,消费锂电18万吨,电动自行车3.18万吨。

虽然锂电池与铅酸电池、镍铬电池相比较为环保,但仍然可能造成重金属钴、锰、镍污染,氟污染,有机物污染,粉尘和酸碱污染。大规模报废期的到来对锂电回收体系提出了更高的环保要求。

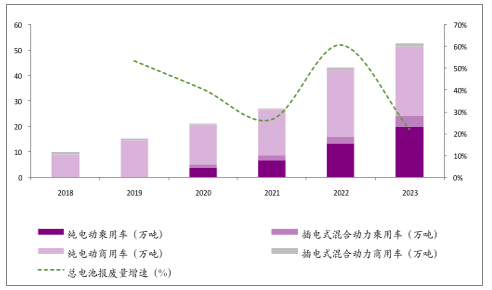

二、新能源汽车-动力锂电

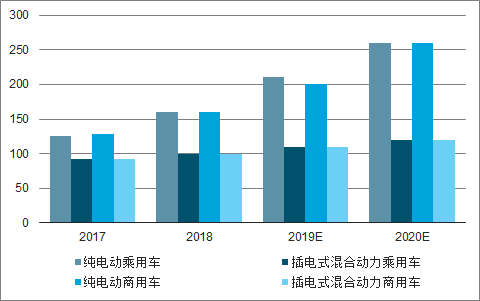

新能源汽车可以分为纯电动乘用车、插电式混合动力乘用车、纯电动商用车、插电式混合动力商用车四类。乘用车指轿车和9座以下的主要用于乘坐的汽车。商用车包括所有的货车、专用车、军用车、工程车辆、9座以上的所有客车以及拖拉机、农用车、矿用车等。

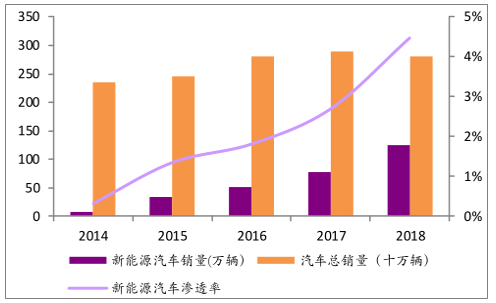

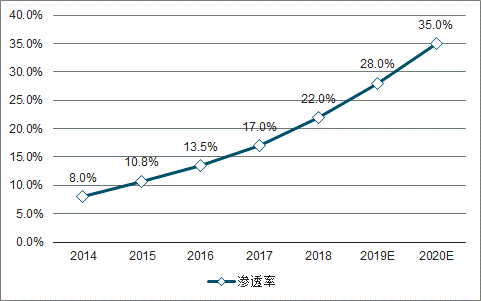

变革浪潮开启,新能源汽车市场份额稳步提升。2018年中国新能源汽车销量125.5万辆,占汽车总销量的4.47%,较2017年提高了1.78个百分点,较2014年提高了4.15个百分点。

2014-2018年中国新能源汽车渗透率

数据来源:公开资料整理

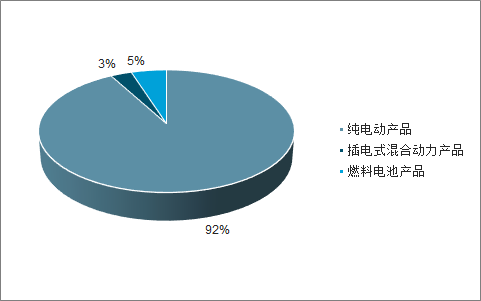

纯电动成主流,纯电动车乘用车占据60%市场份额。在工信部发布的2018年第8批《新能源汽车推广应用推荐车型目录》中,有92%的车型是纯电动车。从2017年的销量看,纯电动乘用车占据了60%市场份额。

2018年第8批《新能源汽车推广应用推荐车型目录》产品分布

数据来源:公开资料整理

磷酸铁锂、三元电池分别成客车、乘用车主流装配。根据2018年第8批《新能源汽车推广应用推荐车型目录》统计,客车中有71%的车型安装磷酸铁锂电池,乘用车中81%的车型安装三元电池。虽然三元电池能量密度高,但更易发生爆炸,因此出于安全性考虑并未在客车上大力推广。

三、动力锂电需求量及报废量预测

到2020年,纯电动汽车和插电式混合动力汽车生产能力达200万辆、累计产销量超过500万辆。根据历史数据,预计未来纯电动乘用车、插电式混合动力乘用车、纯电动商

用车、插电式混合动力商用车销量占比分别为60%、8%、30%、2%。

新能源汽车锂电池系统比能量预测

数据来源:公开资料整理

锂电池所含金属含量及价格如表

数据来源:公开资料整理

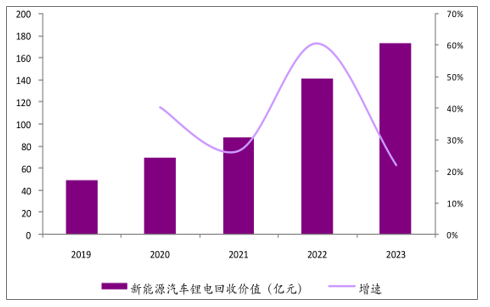

2020年,中国新能源汽车动力锂电报废量21.25万吨,2023年报废量达52.7万吨。2020年,中国新能源汽车报废动力锂电回收价值70亿元,2023年回收价值达173亿元。

2018-2023年新能源汽车锂电池报废量预测

数据来源:公开资料整理

2019-2023年新能源汽车锂电池回收价值

数据来源:公开资料整理

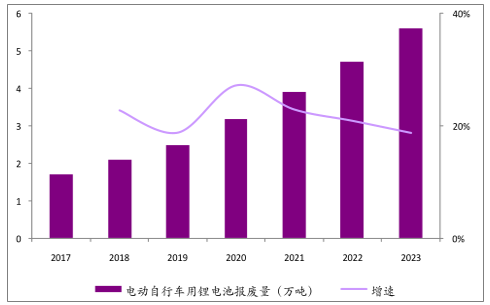

四、电动自行车-动力锂电

电动自行车产量受城镇化进程影响增速下滑,锂电渗透率稳步提升。当前中国城镇化已经进入转型阶段,速度在减缓,电动自行车作为城镇居民重要的代步工具之一,在2014至2016年间产量呈负增长状态,直至2017年增速才上升至1.07%。

2014-2020年电动自行车锂电渗透率预测

数据来源:公开资料整理

2020年电动自行车锂电需求量达4.39Gwh。2020年,电动自行车用锂电池报废量3.18万吨,到2023年报废量达5.61万吨。

2017-2023年电动自行车用锂电池报废量预测

数据来源:公开资料整理

五、消费锂电

消费电子总体进入负增长阶段。由于市场饱和以及颠覆性创新缺乏,消费电子产品需求陷入疲软。另外,消费电子内部由于功能重叠造成了产品线乃至产业间的互相倾轧,如手机具备了数码相机、平板电脑的功能,后者的销量或多或少会受到前者的压制。

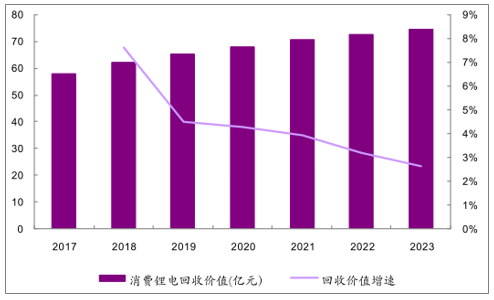

2020年消费锂电报废量18万吨,其中笔记本计算机、数码相机、手机、平板电脑锂电报废量分别为10.65、0.09、7.24、0.04万吨。到2023年消费锂电报废量达到20万吨。根据测算,消费锂电回收价值2020年为68亿元/年,2023年为75亿元/年。

2017-2023年中国消费锂电市场空间及预测

数据来源:公开资料整理

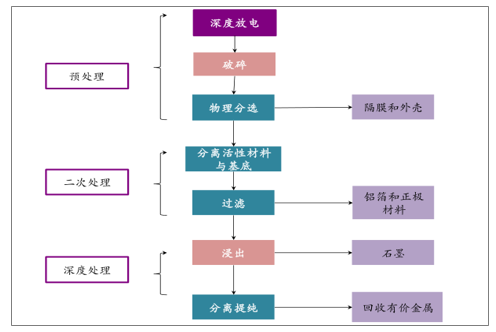

锂电池拆解处理工艺

数据来源:公开资料整理

锂电回收处理企业毛利率在50%率左右,净利润率25%左右。由于盈利能力对回收金属价格敏感,回收处理企业需要密切关注锂、钴等金属的行情走势。

动力电池回收政策

|

时间

|

政策

|

主要内容

|

|

2015.1

|

《新能源汽车废旧动力蓄电

池综合利用行业规范条件》 |

新建、改扩建废旧动力蓄电池综合利用企业

应努力提高废旧动力蓄电池中相关元素再 生利用水平。 |

|

2015.9

|

《电动汽车动力蓄电池回收

利用技术政策(2015》 |

落实生产者责任延伸制度。废旧动力蓄电池

的利用应遵循先梯级利用后再生利用的原 则,提高资源利用率。 |

|

2016.12

|

《生产者责任延伸制度推行

方案》 |

明确建立电动汽车动力电池回收利用体系

|

|

2017.2

|

《新能源汽车动力蓄电池回

收利用管理暂行办法》 |

鼓励电池生产企业与综合利用企业合作,在

保证安全可控前提下,按照先梯次利用后再 生利用原则,对废旧动力蓄电池开展多层次、 多用途的合理利用 |

|

2018.7

|

《新能源汽车动力蓄电池回

收利用溯源管理暂行规定》 |

要求建立“新能源汽车国家监测与动力蓄电

池回收利用溯源综合管理平台” |

数据来源:公开资料整理

中国电池回收利用领域有三类参与者:第三方回收企业,电池生产商、电池材料供应商。

1、 第三方回收企业。

优势:专业技术、资质,再生资源产业协同效应。格林美(拥有中国最大的废旧电池循环利用核心基地,每年回收处理废旧电池占中国总量的10%以上,年生产锂离子电池用钴镍原料与正极材料50000吨以上,打造“电池回收—原料再造—材料再造—电池包再造—新能源汽车服务”新能源全生命周期循环价值链)

2、电池生产商。

优势:纵向延伸产业链,打造成本优势。宁德时代(全球领先的动力电池系统提供商,2015年收购广东邦普,打造“研发生产+储能+回收”闭环锂电产业链,邦普年处理废旧电池总量超过20000吨)、南都电源(主导产品为阀控式密封铅酸蓄电池,2015年6月收购华铂科技51%股权,进军铅酸电池回收领域,2017年11月出资1亿元设立全资子公司安徽南都华铂新材料科技有限公司,开展锂电回收及新材料业务)

3、电池材料供应商。

优势:扩宽原料来源。华友钴业(上控资源,下拓市场,以自有矿产资源为保障,以锂电正极材料前驱体、钴的化学品以及铜镍金属为主要产品。2017年3月,设立华友循环科技有限公司,注册资本2亿元,2017年8月华友循环宣布收购碧伦生物技术股份有限公司100%股权与韩国TMC公司70%股权切入电池拆解回收领域)。

六、国内外对比

1、中国电池回收体系

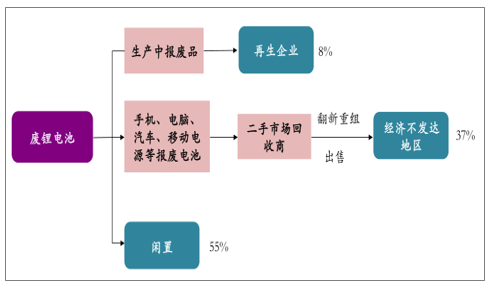

目前回收再生的锂电仅占8%,该部分的主要来源是生产企业生产过程中的报废品。再使用的锂电主要来自消费电子,经二手市场翻新后,出售至偏远地区继续使用,这部分占比37%。剩下55%的报废锂电闲置下来,尤其在动力锂电方面,回收技术不成熟,回收网络不完善,盈利模式仍待探索。

中国锂电回收体系现状

数据来源:公开资料整理

2、国外电池回收

(1)欧洲

国家基金模式、单组织模式、竞争组织模式、无组织模式。欧洲是世界上最早对废旧电池进行回收和管理的地区。2006年,directive(2006/66/EC)通过,对电池的管理扩展到所有种类的电池;对于电池的收集和循环利用都有相应的目标和计算方法;基于生产者责任延伸制度也被应用于条例制定中。

(2)美国

从回收体系看,美国把废弃电池分为有害、无害两类。根据美国环保局的规定,有害电池需按照标准化的收集程序收集,非有害电池可作为生活垃圾进行处理,在实际操作中,机动车铅酸电池被机动车经销商或当地废物管理机构收集。此外,可充电电池回收组织(RBRC,由可充电池制造生和销售商组成,以零售店为基础建立收集网络系统)为市民提供废旧电池投放点,回

收可充电电池。

在州级层面,大部分州都采用了由美国国际电池协会提议的电池回收法规,在回收方面推出押金制度,促使消费者主动上交废弃电池,同时要求生产企业与回收企业签署协议,通过价格机制促进生产商参与回收工作,并保证回收企业获利。在地方层面也有相应法规规范废弃电池的回收利用。

新能源汽车的兴起快速增加了锂电池的使用量和报废量。根据调查数据测算,到2020年,预计三类锂电总报废量42万吨,其中新能源汽车锂电21万吨,消费锂电18万吨,电动自行车锂电3.18万吨;2020年,中国新能源汽车报废动力锂电回收价值70亿元/年、消费锂电为68亿元/年,2023年动力锂电为173亿元/年、消费锂为75亿元/年。退役电池存在安全隐患,需建立动力电池全生命周期追溯体系,促进行业规范化与信息透明化发展。